Trái phiếu, địa ốc sẽ phủ bóng lên lợi nhuận nhiều ngân hàng

Làn sóng tăng lãi suất và những bất ổn trên thị trường trái phiếu doanh nghiệp, thị trường bất động sản sẽ tác động tiêu cực lên lợi nhuận nhiều ngân hàng từ năm tới.

Lợi nhuận tăng mạnh, song tốc độ tăng giảm dần

Bức tranh lợi nhuận ngân hàng quý III/2022 đã phần nào hé lộ với kết quả khả quan.

TPBank cho biết, 9 tháng đầu năm, đã hoàn thành 72% kế hoạch lợi nhuận cả năm, với lợi nhuận trước thuế đạt 5.926 tỷ đồng, tăng 35% so với cùng kỳ. VIB cho biết, lợi nhuận trước thuế 9 tháng đạt 7.800 tỷ đồng, tăng 46% so với cùng kỳ năm ngoái. Sacombank báo lãi 4.440 tỷ đồng trong 9 tháng, hoàn thành 84,1% kế hoạch, trong đó tỷ trọng thu ngoài lãi là 39,4%...

Theo dự báo của Công ty Chứng khoán SSI, nhiều ngân hàng TMCP khác cũng sẽ lãi lớn trong quý III cũng như cả năm nay. Trong 10 ngân hàng niêm yết được SSI ước đoán lợi nhuận, mức tăng trưởng lợi nhuận cả năm dao động từ 18% đến gần 76%.

Mặc dù tốc độ tăng trưởng vẫn rất lạc quan, song dễ dự đoán, tốc độ tăng trưởng của nhiều ngân hàng đang chậm lại, đặc biệt trong quý IV/2022, do chi phí vốn tăng lên.

Theo dự báo của SSI, năm nay, MSB chỉ tăng trưởng lợi nhuận ròng 19,3%, thay vì mức tăng 92,% và 100,6% của năm 2020 và năm 2021. Tương tự, lợi nhuận ròng cả năm của VIB dự báo chỉ tăng gần 30%, thay vì mức tăng hơn 42% và hơn 38% hai năm trước. Tại HDBank, tăng trưởng lợi nhuận năm 2022 dự báo ở mức 25,7%, thấp hơn đáng kể mức tăng 39% năm ngoái. Tại MB, lợi nhuận ròng năm nay ước tăng 35,2% so với mức tăng 53,6% năm ngoái.

Nguyên nhân chính khiến tốc độ tăng trưởng lợi nhuận ngân hàng chậm lại là lãi suất huy động tăng đẩy chi phí huy động vốn cao hơn, khiến biên lãi thuần (NIM) sụt giảm. Bên cạnh đó, tốc độ tăng lợi nhuận ngân hàng còn chậm lại do phải tăng trích lập dự phòng rủi ro để đối mặt với tình trạng nợ xấu gia tăng trong quý IV/2022 và cả năm 2023.

Diễn biến bất lợi của thị trường trái phiếu doanh nghiệp và thị trường bất động sản không chỉ ảnh hưởng đến lợi nhuận ngân hàng, mà còn đe dọa nợ xấu có nguy cơ tăng, nhất là các ngân hàng đã mạnh tay đầu tư trái phiếu, cũng như cho vay bất động sản. Dù tỷ lệ bao phủ nợ xấu của các ngân hàng đã cải thiện rất nhiều thời gian qua, song việc nợ xấu tăng lên sẽ ảnh hưởng không nhỏ đến lợi nhuận, đặc biệt với các ngân hàng có tỷ lệ bao phủ nợ xấu còn thấp.

Theo phân tích của các chuyên gia, trụ vững trong khó khăn giai đoạn tới sẽ là các ngân hàng thương mại có vốn nhà nước. Đây là các ngân hàng có lợi thế huy động vốn rẻ, tỷ lệ cho vay bất động sản và đầu tư trái phiếu doanh nghiệp thấp, bao phủ nợ xấu cao, được nhiều ưu ái về “room’ tín dụng.

Năm nay, lợi nhuận trước thuế của Vietcombank ước đạt 34.000 tỷ đồng, tăng 23% so với cùng kỳ năm ngoái, vẫn cao hơn năm 2021. Mặc dù giống các ngân hàng khác, chênh lệch giữa lợi suất cho vay và lãi suất huy động trên thị trường 1 của Vietcombank có thể thu hẹp, nhưng Ngân hàng sẽ được hưởng lợi từ hoạt động cho vay trên thị trường liên ngân hàng khi lãi suất tăng nhanh.

Trong khi đó, lãi ròng của BIDV năm nay dự kiến vẫn tăng 56%, cao hơn tốc độ tăng 50,6% năm ngoái và mức tăng trưởng âm 15,5% năm 2020. Dư nợ cho vay lĩnh vực ưu tiên tại BIDV không quá lớn khiến NIM của Ngân hàng không bị ảnh hưởng nhiều.

Khó khăn gia tăng với các ngân hàng “ôm” nhiều trái phiếu, cho vay bất động sản

Không chỉ giảm tốc lợi nhuận cả năm 2022, dự kiến, năm 2023, làn sóng tăng lãi suất cũng như sự tiêu cực của thị trường trái phiếu doanh nghiệp và bất động sản sẽ phủ bóng đen lên lợi nhuận của một số ngân hàng đầu tư, cho vay mạnh về lĩnh vực này.

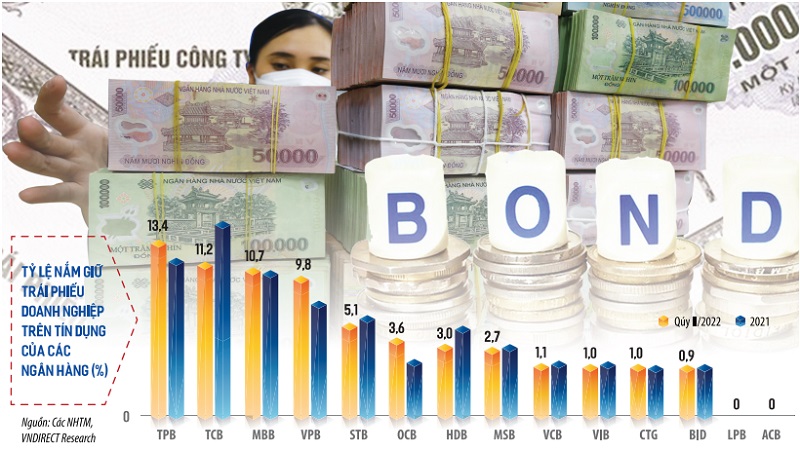

Mặc dù nợ xấu trái phiếu doanh nghiệp của hệ thống ngân hàng chưa đáng kể, song các ngân hàng nắm giữ nhiều trái phiếu doanh nghiệp bị giới chuyên gia đánh giá thận trọng. Theo báo cáo tài chính quý II/2022, danh sách nắm giữ trái phiếu doanh nghiệp nhiều nhất thuộc về TPBank, Techcombank, MB, VPBank, Sacombank, OCB, HDBank, MSB...

SSI khuyến cáo, rủi ro ngắn hạn liên quan đến lĩnh vực bất động sản sẽ cản trở tiềm năng tăng trưởng của TPBank vào năm 2023. Theo tính toán, dư nợ cho vay chuỗi giá trị trong lĩnh vực bất động sản (gồm xây dựng, phát triển bất động sản và cho vay mua nhà) chiếm khoảng 29% tổng tín dụng của TPBank. Con số này chưa tính đến dư nợ trái phiếu doanh nghiệp của các chủ đầu tư bất động sản.

Tương tự, tăng trưởng lợi nhuận của Techcombank có thể bị tác động đáng kể thời gian tới do tác động của thị trường trái phiếu doanh nghiệp và bất động sản. Các chuyên gia phân tích SSI cho rằng, năm 2023, Techcombank có thể gặp áp lực về cả tỷ lệ NIM và nợ xấu. Năm nay, lợi nhuận ròng của Ngân hàng dự báo chỉ tăng 17,1%, giảm mạnh so với mức tăng 46,2% năm ngoái.

Một trường hợp khác là VPBank, dù năm nay có thể đạt mức tăng trưởng lợi nhuận ròng cao nhất hệ thống (tăng gần 76%), song triển vọng kém sáng sủa của thị trường bất động sản cũng như lĩnh vực cho vay tiêu dùng có thể khiến tăng trưởng của ngân hàng này chậm lại. Mặc dù vậy, khả năng hoàn tất bán 15% vốn cho nhà đầu tư chiến lược vào năm 2023 là động lực lớn để tăng trưởng với ngân hàng này.

Theo baodautu.vn